KB라이프 앱 다운로드 QR코드

사이버센터 시스템 통합 완료 전까지 계약하신

각 회사의 사이트에서 업무를 보실 수 있습니다.

| 구분 | 대상상품 | 적용이율 | |

|---|---|---|---|

| 2025/11 | 2025/12 | ||

산출방법 : 회사의 운용자산이익률과 객관적인외부지표금리를 반영하여 산출

최저보증이율이 있는 연동형 상품은 해당 상품의 공시이율이 최저보증이율을 하회할 경우 그 상품의 최저보증이율을 적용합니다.

| 구분 | 대상상품 | 적용이율 | |

|---|---|---|---|

| 2025/11 | 2025/12 | ||

산출방법 : 회사의 운용자산이익률과 객관적인외부지표금리를 반영하여 산출

최저보증이율이 있는 연동형 상품은 해당 상품의 공시이율이 최저보증이율을 하회할 경우 그 상품의 최저보증이율을 적용합니다.

해당 상품의 적용이율은 「보험계약대출이율 - 1.5%」 를 적용합니다.

| 구분 | 대상상품 | 적용이율 | |

|---|---|---|---|

| 2025/11 | 2025/12 | ||

산출방법 : 회사의 운용자산이익률과 객관적인외부지표금리를 반영하여 산출

최저보증이율이 있는 연동형 상품은 해당 상품의 공시이율이 최저보증이율을 하회할 경우 그 상품의 최저보증이율을 적용합니다.

| 공시기준월 | 상품군 | 공시기준이율 | 조정율 | 적용이율 |

|---|

적용이율: 공시기준이율 x 조정율

공시기준이율: 운용자산이익률과 지표금리 수익률을 가중 평균하여 산출합니다.

(세부 산출방법은 "판매상품목록/판매중지상품목록"의 사업방법서를 참고하시기 바랍니다.)

| 공시기준월 | 상품군 | 공시기준이율 | 조정율 | 적용이율 |

|---|

적용이율: 공시기준이율 x 조정율

공시기준이율: 운용자산이익률과 지표금리 수익률을 가중 평균하여 산출합니다.

(세부 산출방법은 "판매상품목록/판매중지상품목록"의 사업방법서를 참고하시기 바랍니다.)

| 적용기준월 | 연금 | 저축 | 보장 |

|---|

최저보증이율이 있는 연동형 상품은 해당 상품의 공시이율이 최저보증이율을 하회할 경우 그 상품의 최저보증이율을 적용합니다.

| 적용기준월 | 연금 | 저축(7년이하) | 저축(7년초과) | 보장 |

|---|

최저보증이율이 있는 연동형 상품은 해당 상품의 공시이율이 최저보증이율을 하회할 경우 그 상품의 최저보증이율을 적용합니다.

| 기준월 | 연금 | 저축 | 보장 |

|---|

최저보증이율이 있는 연동형 상품은 해당 상품의 공시이율이 최저보증이율을 하회할 경우 그 상품의 최저보증이율을 적용합니다.

| 구분 | 상품명 | 판매일자 | 최저보증이율 | 중도해지이율 |

|---|

중도해지이율은 각 상품의 최저보증이율을 최저한도로 합니다.

이 공시는 생명보험에 대해 폭넓은 이해와 올바른 보험상품 선택에 도움을 주기 위해 금융감독원 보험 감독규정 시행세칙과 생명보험협회에서 정하는 상품통일공시기준에 따라

표준화된 양식으로 작성된 것입니다.

| 구분 | 상품명 | 판매일자 | 최저보증이율 | 중도해지이율 |

|---|

중도해지이율은 각 상품의 최저보증이율을 최저한도로 합니다.

이 공시는 생명보험에 대해 폭넓은 이해와 올바른 보험상품 선택에 도움을 주기 위해 금융감독원 보험 감독규정 시행세칙과 생명보험협회에서 정하는 상품통일공시기준에 따라

표준화된 양식으로 작성된 것입니다.

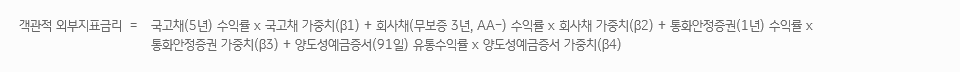

가. 객관적인 외부지표금리는 다음의 산식에 따라 산출한다.

나. 국고채(5년), 회사채(무보증 3년, AA-) 및 통화안정증권(1년) 수익률과 양도성예금증서(91일) 유통수익률은 공시기준이율 적용시점의 전전월말 직전3개월 가중이동평균을 통해 산출한다.

다. 국고채 가중치(β1), 회사채 가중치(β2), 통화안정증권 가중치(β3), 양도성예금증서 가중치(β4)는 다음의 산식에 따라 산출하여사업년도에 동일하게 적용한다.

※ a는 보험회사가 보유한 국내 발행 국공채의 직전년도 평균 잔고(월평잔의 평균)

※ b는 보험회사가 보유한 회사채의 직전년도 평균 잔고(월평잔의 평균)

※ c는 보험회사가 보유한 통화안정증권의 직전년도 평균 잔고(월평잔의 평균)

※ d는 보험회사가 보유한 양도성예금증서의 직전년도 평균 잔고(월평잔의 평균)

※ 직전년도는 사업년도 개시 3개월 이전 12개월을 말한다.

※ 가중치는 0.5% 포인트 단위로 반올림하여 0% 이상 100% 이하로 결정한다.

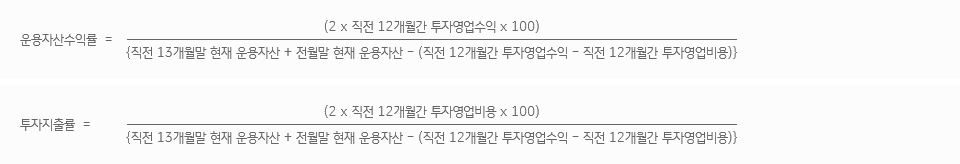

가. 운용자산이익률은 다음의 산식에 따라 산출한다.

나. 운용자산수익률은 산출시점 직전 1년간의 자사의 투자영업수익을 기준으로 산출하며, 투자지출률에 사용되는 투자비용은 동 기간 동안 투자활동에 직접적으로 소요된 비용을 반영하여 합리적인 방법에 의하여 산출한다.

다. 운용자산은 당기손익에 반영되지 않은 운용자산관련 미실현손익을 제외한 금액을 기초로 계산한다.

가. 가중치는 다음의 산식에 따라 산출한다.

※ 직전년도초 보험료적립금(A), 자산의 직전년도말 듀레이션(B), 직전년도 수입보험료(C)

나. 직전년도는 사업년도 개시 3개월 이전 12개월을 말한다.

다. 가중치는 0.5%포인트 단위로 반올림하여 결정한다.

라. 가중치는 사업년도에 동일하게 적용하여야 하며, 60%를 초과할 수 없다.

마.「직전년도초 보험료적립금」과 「자산의 직전년도말 듀레이션」, 「수입보험료」는 계정별로 구분하여 산출한다.

바.「수입보험료」는 원수보험료를 말한다.

공시기준이율은 다음의 산식에 따라 산출한다.

보험업감독규정 제6-12호에 의거, 공시이율은 공시기준이율에 조정률을 가감하여 결정합니다.

표준이율이란 회사가 최소한 적립해야 할 적립금 등을 계산하기 위해 시장금리를 고려하여 감독원장이 매년 정하는 이율로, 보험가입 당시 표준 이율을 보험기간 동안 적용합니다. (단, 표준이율은 2016년 3월 31일까지 판매된 상품에 한하여 적용합니다.)

| 변경시점 | 15년이하 | 15년초과 |

|---|---|---|

| 2015년1월1일 | 3.25% | 3.25% |

| 2014년1월1일 | 3.50% | 3.50% |

| 2013년4월1일 | 3.50% | 3.50% |

| 2012년4월1일 | 3.75% | 3.75% |

| 2011년4월1일 | 4.00% | 4.00% |

| 2010년4월1일 | 4.25% | 4.00% |

| 2009년4월1일 | 4.25% | 4.00% |

| 2008년4월1일 | 4.25% | 4.00% |

| 2007년4월1일 | 4.00% | 4.00% |

| 2006년4월1일 | 4.00% | 3.75% |

| 2005년4월1일 | 4.25% | 4.25% |

| 2004년4월1일 | 4.75% | 4.75% |

| 2003년4월1일 | 5.00% | 5.00% |

| 2002년1월1일 | 5.00% | 5.00% |

| 2001년4월1일 | 6.50% | 6.50% |

| 2000년4월1일 | 7.50% | 7.50% |

감독규정 제6-12호 제1항 제1호의 규정에 의한 표준이율은 보험업감독업무시행세칙 제4-4조 보험금적립금의 표준이율 및 표준위험율에 명시된 산출 방법에 따라 매 사업년도말까지 산출하여 다음 사업년도에 적용합니다.

평균공시이율이란 감독원장이 정하는 바에 따라 산정한 전체 보험회사 공시이율의 평균을 말하며, 보험가입 당시 평균공시이율을 보험기간 동안 적용합니다.

| 적용시점 | 적용이율 |

|---|---|

| 2025-01-01~2025-12-31 | 2.75% |

| 2024-01-01~2024-12-31 | 2.75% |

| 2023-01-01~2023-12-31 | 2.25% |

| 2022-01-01~2022-12-31 | 2.25% |

| 2021-01-01~2021-12-31 | 2.25% |

| 2020-01-01~2020-12-31 | 2.50% |

| 2019-01-01~2019-12-31 | 2.50% |

| 2018-01-01~2018-12-31 | 2.50% |

| 2017-01-01~2017-12-31 | 3.00% |

| 2016-01-01~2016-12-31 | 3.50% |

보험업감독규정 제1-2조 제13조의 규정에 의한 평균공시이율은 보험업감독업무시행세칙 제4-4조 평균공시이율에 명시된 산출방법에 따라 매 사업년도말까지 산출하여 다음 사업년도에 적용합니다.